第十一講 企業価値評価とは?

価値と価格の違い

実際に市場でついている値段が価格です。値札に書かれている数値のことです。

価値とは、本来の価格・理論的な価格という意味であり、価格とは異なります。

なぜ価値評価を行うのか

簡単に言えば「賢く買い物をするため」です。

価値のないものを高い価格で買ってしまったり、価値のあるものを安い価格で売ってしまわないようにするのが、企業価値評価を行う目的です。

価値の分類 企業価値・事業価値・株式価値

日常会話的な意味では、企業が持つ価値にはさまざまな定義があるでしょう。

しかし、企業金融における企業価値は、株主と債権者に帰属する企業の価値のことを指します。

したがって、株主に帰属する価値と債権者に帰属する価値に分けることができます。

- 企業価値 = 株式価値 + 負債価値

株主に帰属する企業の価値が株式価値であり、債権者に帰属する企業の価値が負債価値です。

誰に帰属する価値か?以外にも、何の価値か?によっても分類することができます。

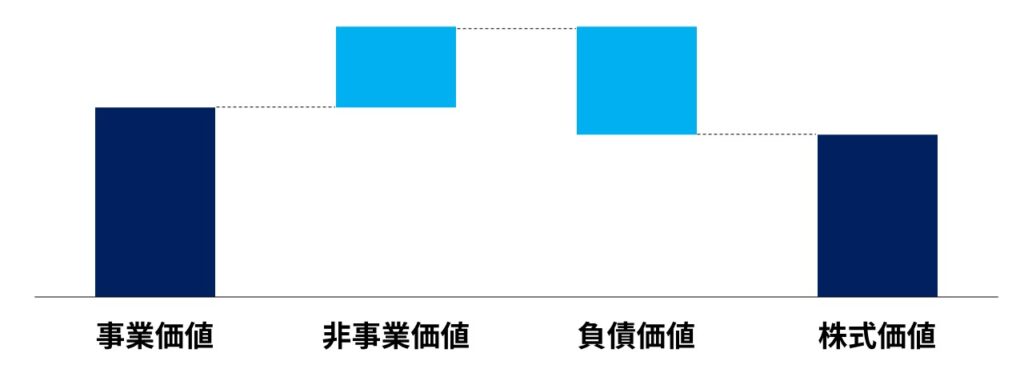

- 企業価値 = 事業価値 + 非事業価値

事業価値とは、企業が行っている事業の価値です。非事業価値は、企業が持っている非事業用資産(=金融資産)の価値です。

企業価値評価の文脈でよく使われるのは、事業価値と株式価値です。

純有利子負債

数式を整理すると、次のように表せます。

- 株式価値 + 負債価値 = 事業価値 + 非事業価値

- 株式価値 = 事業価値 -(負債価値 - 非事業価値)

また、負債価値 - 非事業価値のことを純有利子負債といいます。

この用語を使ってもう一度整理すると、次のようになります。

- 株式価値 = 事業価値 - 純有利子負債

このように整理することで、企業価値評価でよく使う2種類の価値(事業価値と株式価値)の関係を単純化して表すことができます。

価値評価の3つのアプローチ

企業価値を評価する方法は、大きく分けると3つの種類に分けられます。

- コスト・アプローチ

- マーケット・アプローチ

- インカム・アプローチ

コスト・アプローチ

コスト・アプローチは、企業が保有している資産こそが企業の価値であるという考え方です。

簿価純資産法や時価純資産法といった手法があります。

計算方法は簡単ですが、金融理論にはあまり基づいておらず、現代の金融機関ではほぼ使われていません。

ただし、地方での事業承継などでは現在も使われています。

マーケット・アプローチ

マーケット・アプローチは、価格の相場こそが価値であるという考え方です。

市場株価平均法、類似企業比較法、類似取引比較法といった手法があります。

計算が比較的簡単であり、ミクロ経済学の理論にも依拠しているため、現代の金融機関で最もよく使われています。

インカム・アプローチ

インカム・アプローチは、将来得られるお金こそが価値であるという考え方です。

割引キャッシュフロー法、残余利益モデル、割引配当モデルといった手法があります。

計算は複雑ですが、金融理論に忠実であるため、現代の金融機関でよく使われています。