第十五講 加重平均資本コスト

現在価値の考え方

第十二講「割引キャッシュフロー法」で扱ったように、企業金融の世界では、お金が余っているときは投資をして増やすものだと考えます。

お金の増え方は何に投資をするかによります。

ハイリスク・ハイリターンという考え方

金融の世界では、リスク(不確実性)が大きい資産ほどリターンも大きくなるという原則があります。

これをハイリスク・ハイリターンといいます。

リスクに応じた割引率

UFCFの割引くときに使用するのは、UFCFのリスク量に応じた期待リターンが妥当だといえます。

UFCFのリスク量に応じた期待リターンとして代表的なものが、加重平均資本コスト(WACC)です。

加重平均資本コスト

加重平均資本コストは、株主資本から得られるリターンと、有利子負債から得られるリターンを加重平均した期待リターンです。

投資家の視点で見ると、UFCFに期待するリターンがWACCですが、企業の視点で見ると、応えなければならない投資家から期待されているリターンのハードルだと考えることができます。

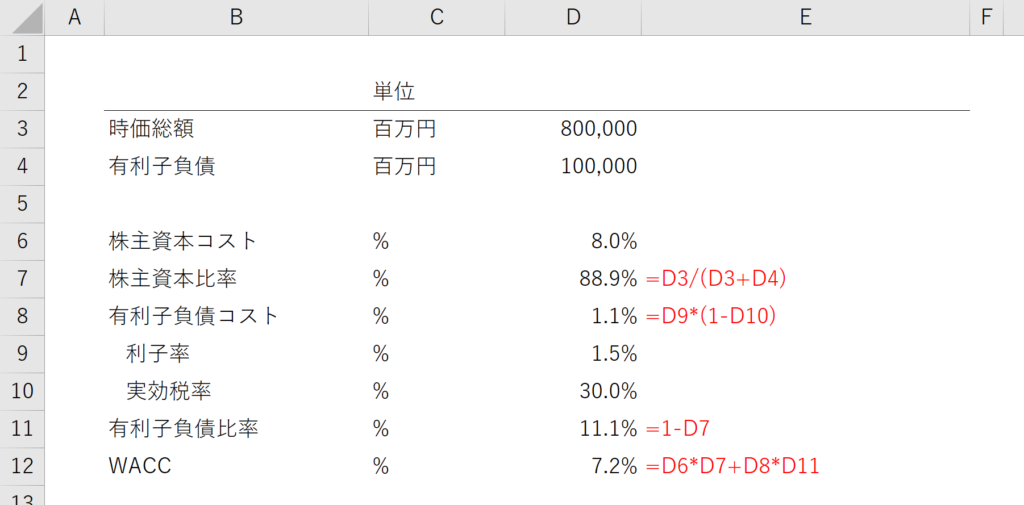

株主資本比率と有利子負債比率

まずは、株主資本と有利子負債の比率を求めます。

- 株主資本比率 = 時価総額 ÷(時価総額 + 有利子負債)

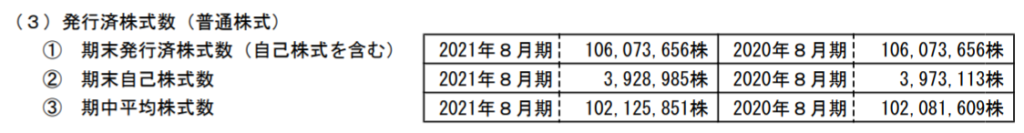

時価総額は、株価と発行済株式数から計算できます。

ただし、発行済株式数からは自己株式数を取り除くのが一般的です。

- 時価総額 = 株価 ×(発行済株式数 - 自己株式数)

発行済株式数などは決算短信の2ページ目に記載されています。

有利子負債とは、金融負債のことです。

有利子負債コスト

有利子負債コストは、有利子負債に期待されるリターンのことです。つまり金利のことです。

金利を支払うと税引前利益が減少し、法人税等の支払いも減少します。

したがって、投資家が期待するリターンと企業が生み出すべきリターンに若干の差があります。

- 有利子負債コスト = 利子率 ×(1-実効税率)

株主資本コスト

次回の講義で解説します。

WACCを財務モデルに反映する

さて、以上の内容を財務モデルに反映しましょう。

財務モデルに反映するときのイメージ