純有利子負債の計算で、現金や有価証券をディスカウントすべきか

前提となる時価と価値の違い

純有利子負債の計算では、価値は時価と同じであり、時価は簿価と同じであるという二重の仮定をすることで、簿価を適用します。

実際の計算では帳簿価格が使われているものの、本来的には価値評価をすべき項目であるということです。

企業が持つ100億円の余剰現金の価値はいくらか

さて、100億円の現金の価値はいくらかを考えてみましょう。

余計な議論が起きないように、純有利子負債に該当する項目は現金のみだと仮定しておきましょう。

最低限預金、有価証券、有利子負債、非支配株主持分などはすべてゼロであると仮定するということです。

事業価値 = 株式価値とはどういうことか

負債価値ゼロを仮定しておりますので、次の式が成立します。

- 株式価値 = 事業価値 + 非事業価値

つまり、非事業価値は株主に帰属しているということになります。

言い換えれば、ここにおける非事業価値は、株主が自由に使えるお金であるということになります。

事業に投資をしてもよく、還元してもよいということです。

事業に使わないのに還元しない現金が持つ価値

株主がいつでも自由に使えるお金であるという前提に立てば、100億円の現金は100億円の価値を持つでしょう。

しかし、自由に使えないとなると話は別です。

例えば、5年後に自由に使えるようになると考えるとどうでしょうか。当然、現在価値の考え方に基づく割引が発生します。

- 5年後に自由に使える100億円の価値 = 100億円 ÷ (1 + 割引率)^5

つまり、投資にも還元にも使わない現金は、当然割引計算の対象になるということです。

余剰現金の割引率

配当可能利益に近い性質ですので、配当と同じく株主資本コストで割り引かれると考えるのが良いでしょう。

企業が持つ余剰現金はいつ還元または投資されるのか

具体的なディスカウント幅について考えてみましょう。

50%というコンセンサス

企業が持つ余剰現金の価値は、おおよそ簿価の50%程度だと考えられているようです。

明確なソースは忘れてしまいましたが、エーザイのIRだったかが投資家に対して行った調査でそのような結果が出ていたと思います。

私が把握している範囲でも、50%程度のディスカウントを行っている投資家は珍しくなく、違和感はない水準です。

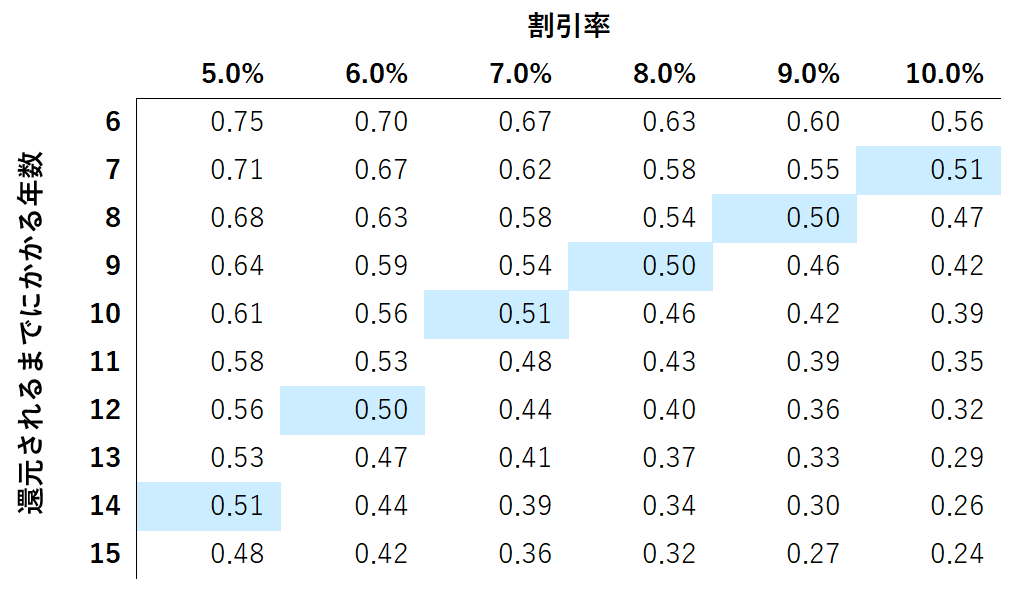

50%ディスカウントになるための年限

還元されるまでにかかる年数と仮定される割引率ごとに、ディスカウント率が50%付近になる水準を逆算した図が下のとおりです。

この図を基に考えると、50%程度のディスカウントが設定されているということは、企業が持つ余剰現金は10年前後にわたって還元されないだろうと投資家が考えているということになります。

どれくらいのディスカウントを設定すべきか

投資家が平均的にどのくらいのディスカウントをしているかという問いに対しては、50%程度のディスカウントをしているというのが回答になります。

一方で、どのくらいのディスカウントをすべきかを考えるのであれば、評価者の価値観を織り込む必要があるでしょう。

何年後に還元されそうか、株主資本コストはどれくらいか

株主資本コストを踏まえながら、何年後くらいに還元されるかを考えればよいということになります。

個人的には、すでに何年にもわたって余剰現金を抱えている企業が、5-6年程度で還元に積極的な企業になれるとは考えづらいので、やはり50%程度のディスカウントが妥当なのではないかと思えています。

政策保有株のディスカウント

政策保有株を持っているのであれば、まずは政策保有株を売却する必要がありますし、そのうえで現金を還元する必要があります。

実際のところは分かりませんが、単に余剰現金を持っているだけの企業よりもさらに、還元までのタイムラインは長そうです。

政策保有株が売却されて還元されるまでに15年前後の期間がかかると考えるのであれば、ディスカウント率は60-70%程度になります。

つまり、100億円分の政策保有株の価値は、30億円くらいしかないということになります。